Avis de scpi-1.com:

- Corum Convictions est une jeune Scpi

- Le nouveau dividende trimestriel de 15 euros est en ligne avec l’objectif de rendement de 6%

- C’est donc un rendement attractif, en contrepartie du risque car le patrimoine est encore limite

- Le prix d’achat de la part est de 1000 Euros

- L’acompte trimestriel est de 7,5 Euros par part, et est prevu a 15 euros par part a partir du 3e trimestre

- Le dividende annuel est prevu 37,5 par part, soit une rentabilite de 3,75%, mais en augmentation vers les 6%.

- Le taux d’occupation financier est de 100%

- Pas de parts en suspens

Pour souscrire a Corum Convictions et beneficier d’avantages exclusifs => nous contacter

Voici le 1er bulletin trimestriel de la Scpi Corum Convictions geree par Corum AM

- CORUM Convictions tient ses objectifs avec ses premiers investissements réalisés ou en cours de réalisation.

- L’acquisition, en premier lieu, de 4 lots d’ACTIPARK en région nantaise, bénéficiant d’un taux de rendement acte en mains (AEM), soit net de tous frais d’acquisition (droits d’enregistrements, taxes, honoraires de notaires, experts techniques…), de 8,10 %.

- Il faut aussi noter que les dossiers sous promesse d’achat ou en cours de finalisation oscillent entre 7,75 % et 8,20 % AEM.

- Ces dossiers ont, pour l’essentiel, comme double caractéristique de porter sur de l’immobilier neuf ou très récent avec des charges (taxe, entretiens et le cas échéant travaux) qui sont supportées dans leur quasi intégralité par les locataires.

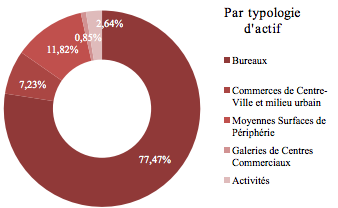

- La diversification, en second lieu, les premiers lots achetés étant à usage d’activité, ceux sous promesse à usage de bureaux, et enfin ceux en phase finale de négociation à usage de commerce au profit d’enseignes nationales connues.

- La mutualisation des risques, enfin, les actifs achetés ou en cours d’achats l’étant pour des montants de 0,9 à 1,8 million d’euro avec des lots minimum de 0,4 million d’euro sur des secteurs géographiques différents.

- La taille moyenne des actifs progressera avec le développement de votre SCPI.

- Notre connaissance des marchés régionaux nous permet d’accéder à des dossiers sans la pression concurrentielle de nombreux investisseurs parisiens, nos principaux concurrents étant des investisseurs privés (family-office ou SCI familiales).

- Un cercle vertueux semble ainsi enclenché dans un marché de l’investissement qui reste tendu, eu égard à l’attractivité dont bénéficie l’investissement immobilier et ce malgré un environnement économique dégradé.

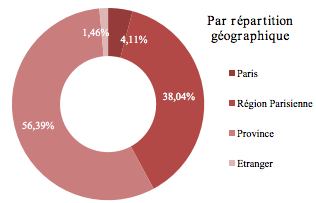

- Enfin, l’Assemblée Générale Extraordinaire, réunie le 29 juin, a entériné le relèvement du capital plafond statutaire de votre SCPI à 43,1 millions d’euro, ainsi que l’élargissement de la stratégie d’investissement aussi bien en termes de segment immobilier (bureaux, murs de commerce, locaux d’activité, entrepôts, hôtels, parkings, santé, résidences étudiantes, habitation, plateformes logistiques) que l’élargissement géographique d’investissement à la zone euro.

- Ces modifications permettront une plus grande diversité, offrant ainsi des possibilités d’investissement encore élargie afin de pouvoir répondre à l’objectif de recherche de rendement tout en respectant des niveaux de risque mesurés.

Renaud des PORTES de la FOSSE

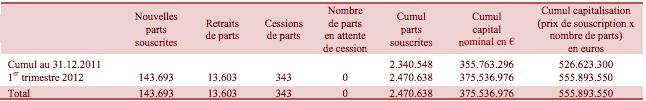

- Le montant des revenus distribués est égal au montant de l’acompte (selon l’option sur le prélèvement libératoire) par le nombre de parts détenues et s’entend pour un associé ayant la jouissance de ses parts au 1er jour du trimestre écoulé.

- Compte tenu des délais de jouissance différents sur les parts souscrites, du montant des produits financiers, des prélèvements sociaux et/ou libératoires et des arrondis, le calcul de l’acompte pourra donner un montant différent de celui effectivement perçu.

- Votre SCPI n’ayant pas une année d’existence, les indicateurs relatifs au taux de distribution sur valeur de marché, au taux de distribuable sur valeur du patrimoine, à la variation du prix moyen de la part et au taux de rentabilité interne, ne sont pas pertinents sur la période écoulée et seront indiqués à compter de la clôture du 1er exercice social de votre SCPI au 31 décembre 2012.

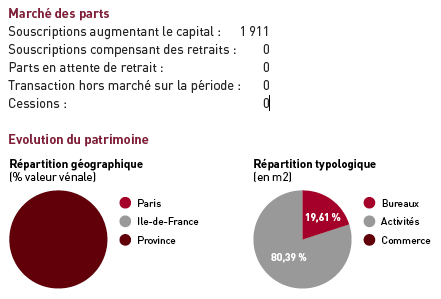

Investissement réalisé

Actipark à Nantes

- 4 lots ont été signés les 30 mai et 5 juillet 2012 pour un prix d’acquisition acte en main de 1 547 000 € et un taux de

- rendement de 8,10 %.

- Il s‘agit d’un actif mixte, activités à hauteur de 1 418 m² et bureaux à hauteur de 346 m² avec la présence de quatre

- locataires.

Investissements en cours

- 1 promesse de vente a été signée le 4 juillet 2012 sur deux plateaux de bureau situés dans le Val d’Europe (Ile-de-

- France) pour un taux de rendement acte en mains triple net de 7,80 % (quasi-totalité des charges supportées par

- les locataires).

- Par ailleurs, des signatures de promesse sont en cours de préparation sur des surfaces commerciales pour le mois

- de septembre sur des taux de rendement largement dans la cible.

Cessions

- Aucune cession sur le trimestre écoulé.

Mouvements et vacances locatifs 30/06/12

- Superficie totale 1 764 m²

- Relocations Néant

- Surface vacante 0 m²

- Libérations Néant

- Taux d’occupation physique trimestriel 100 %

- Taux d’occupation financier trimestriel 100 %

- Nombre d’immeuble 1

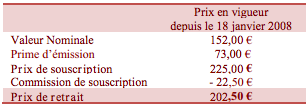

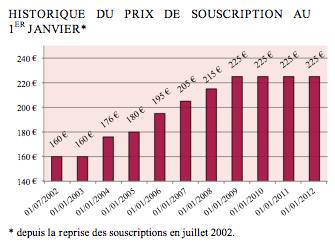

Prix de souscription à l’augmentation de capital en cours depuis le 6 avril 2012

Prix de souscription d’une part de 1 000 € décomposé ainsi :

- Nominal 862,00 €

- Prime d’émission 138,00 €

Dont commission de souscription due :

– au titre des frais de collecte 107 ,64 €

– au titre des frais de recherche et d’investissement 11,96 €

Soit un prix de souscription net de tous autres frais 1 000,00 €