Voici le bulletin trimestriel de la Scpi Patrimmo Commerce geree par Primonial REIM

Chers Associés,

- L’environnement économique et politique apporte son lot d’incertitudes. Comme en 2011, la crise des dettes souveraines s’éternise, oscillant entre nouveaux plans de rigueur et nouveaux risques de contagion. Les marchés ne dessinent, pour l’heure, aucune ligne claire. L’immobilier résidentiel luimême donne des signes d’accalmie, quoique sans commune mesure avec le retournement prédit par certains.

- Dans ce contexte les investisseurs se replient naturellement sur les placements qui ont été dans le passé les plus réguliers. C’est ce que manifestent les chiffres élevés de collecte des SCPI au premier semestre 2012 et depuis deux ans. Depuis 2010, près de six milliards d’euros ont été engrangés par les SCPI, qui sont devenues un des acteurs majeurs de l’immobilier d’entreprise en France (15% des transactions annuelles)*.

- Notre gestion s’efforce de justifier ce caractère défensif de votre investissement par une prise de risque la plus faible possible, dans les conditions actuelles du marché. Les SCPI ont une vocation plus offensive à moyen terme. Deux axes de notre gestion confortent cet objectif. Le premier est d’investir sur des biens immobiliers dont nous estimons qu’à la sortie de la crise ils seront les plus demandés par les entreprises locataires, et offriront ainsi les potentiels de revalorisation du loyer et du prix les plus importants. Le second est de créer de la valeur, par des travaux pertinents et par une relocation active des locaux vacants ou dont les baux des locataires arrivent à échéance. Le placement en SCPI s’envisage nécessairement sur le long terme. Votre Société de Gestion a à coeur d’investir sur des ensembles commerciaux en phase avec les demandes émergentes des consommateurs.

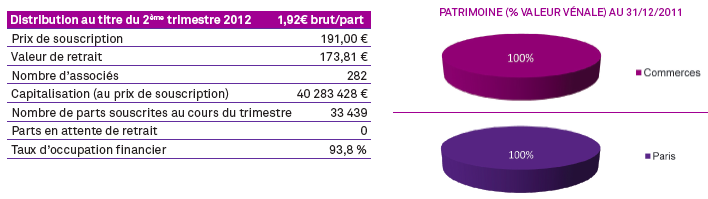

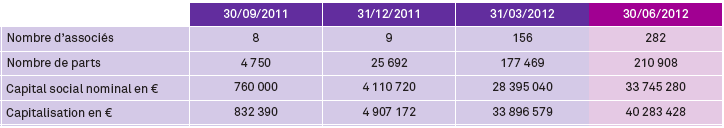

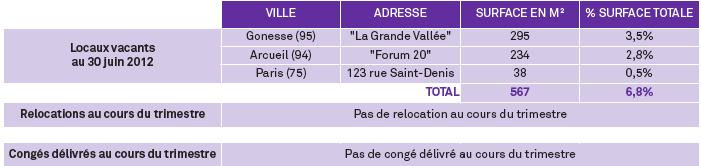

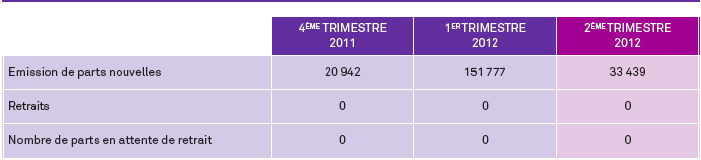

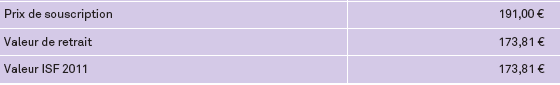

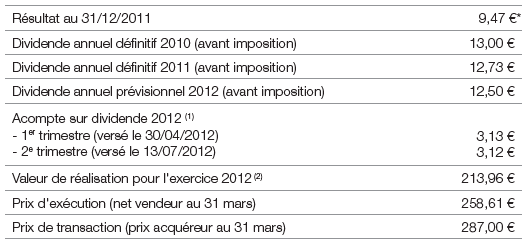

Chiffres Cles au 30/06/2012

Cessions du trimestre

Aucune cession

FISCALITÉ DES REVENUS FINANCIERS

Les taux suivants sont appliqués depuis le 01/07/2012 aux intérêts des revenus financiers générés par les placements de trésorerie des sociétés :

– avec option pour le prélèvement forfaitaire libératoire : 24 % + prélèvements sociaux de 15,5 % soit un taux global de 39,5 %.

– sans option pour le prélèvement forfaitaire libératoire : prélèvements sociaux de 15,5 %.

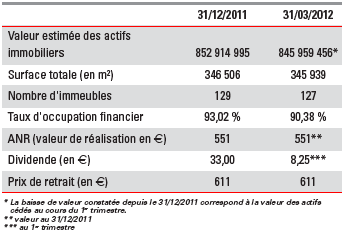

Pour un associé ayant la jouissance de ses parts sur un plein exercice, le montant des revenus perçus est égal à la somme des acomptes trimestriels par part, multipliée par le nombre de parts détenues. Pour un associé ayant acquis ses parts en cours de trimestre, compte tenu de son délai de jouissance, du faible montant des revenus de produits financiers et des arrondis en découlant, le calcul de l’acompte pourra donner un montant légèrement différent de celui effectivement perçu.

L’associé est imposé, non sur le revenu qu’il perçoit effectivement, mais sur sa part du résultat de la SCPI. Il y a ainsi une différence entre les revenus encaissés par l’associé car mis en distribution, et les revenus imposés calculés sur les produits effectivement réalisés par la SCPI.